בחירת הבנק הנכון יכולה להרגיש כמו כמשימה לא פשוטה, כאשר כל פנייה מציגה מגוון חדש של אפשרויות והחלטות לקבל. זהו מסע שבו הדרך הנכונה יכולה להוביל להרמוניה פיננסית והדרך הלא נכונה תוביל כנראה לעמלות בלתי נגמרות ותסכול. דמיינו שאתם מוצאים בנק שלא רק עונה על הצרכים הפיננסיים הנוכחיים שלכם, אלא גם תומך בחלומות ובשאיפות העתידיות שלכם. מדריך זה מותאם כדי להוביל אתכם דרך המורכבות של בחירת בנק שמתאים לצרכים הפיננסיים הייחודיים שלכם. החל מהבנת הגורמים המרכזיים שיש להעריך לפני קבלת ההחלטה, וכלה במורכבויות (או חוסר) של מעבר בין בנקים, אנו חושפים את היסודות של קבלת החלטה פיננסית מושכלת.

בחירת הבנק הנכון והמשתלם ביותר היא משימה חשובה המשפיעה רבות על חיינו הפיננסיים. עם ריבוי האפשרויות והמוצרים הבנקאיים השונים, לא תמיד קל לאתר את הבנק שיענה בצורה המיטבית על צרכינו הספציפיים. מחירי העמלות, הריביות על הלוואות ופיקדונות, איכות השירות והנוחות הדיגיטלית הם רק חלק מהפרמטרים החשובים שיש לשקול. לאחר בחינה מקיפה של חבילות הבנקים השונות ושקלול כלל ההיבטים, בחרתי את 7 הבנקים הבאים כמשתלמים וראויים לבחינה מעמיקה יותר עבור לקוחות פרטיים:

אחד הבנקים המובילים עם פריסה ארצית רחבה של סניפים. מוביל בתחום הבנקאות הדיגיטלית עם אפליקציה ידידותית ופונקציונלית. ריביות הלוואות וחסכונות אטרקטיביות, ומציע פטור מעמלות עו"ש ופעולות מסוימות בפתיחת חשבון חדש. רמת שירות טובה מאוד.

מצטרפים לבנק הבינלאומי ומקבלים

הטבת הצטרפות הלוואה ללא ריבית עד 50,000 ₪ לתקופה של עד 40 חודשים

או

מענק הצטרפות עד 1,500 ₪

בנוסף גם:

מומלץ עבור לקוחות פרטיים ועסקים קטנים. הבנק משלב שירות אישי מצוין, אמינות ומוניטין טוב לצד פטור מעמלות עו"ש וחבילת הטבות הצטרפות שווה. בתחומי ההלוואות והעמלות, דיסקונט תחרותי בשוק. הוא מציע מגוון שירותים וערוצים דיגיטליים נגישים וזוכה לדירוגים גבוהים באיכות השירות ללקוחות עסקיים ופרטיים. דיסקונט מהווה את האיזון המושלם בין חוויית לקוח מעולה, אמינות וביטחון פיננסי לצד תעריפים הוגנים ותחרותיים.

מצטרפים לדיסקונט ומקבלים:

פטור מעמלות עו"ש, פטור מדמי כרטיס אשראי, הטבות בפעילות בני"ע והטבות בעו"ש מט"ח וגם הלוואה עד 60,000 ש"ח בריבית 0.5%-P.

בנוסף מקבלים גם הטבת אקסטרה לבחירה:

או הלוואה ללא ריבית

או פיקדון בריבית מנצחת

onezero – בנק דיגיטלי מעניין, שואף לספק חווית משתמש פשוטה ונוחה. מתמקד בשירותים בנקאיים מקוונים ללא סניפים פיזיים, תוך שימוש בטכנולוגיות מתקדמות. פועל תחת רישיון בנקאי מלא, מה שמאפשר לו לספק מגוון שירותים פיננסיים מקוונים, כגון חשבונות עובר ושב, הלוואות, מסחר בניירות ערך ועוד. האתגר העומד בפני ONEZERO הוא להוכיח (והוא בהחלט מצליח!) את יכולתו להתמודד עם הרגולציה המורכבת בתחום הבנקאות ולספק חווית לקוחות מקוונת אמינה ומהימנה, המתחרה בבנקים המסורתיים.במטרה להציע חלופה דיגיטלית למערכת הבנקאית המסורתית.

מצטרפים לבנק ONE ZERO ומקבלים:

פטור מעמלות כולל: עמלות עו״ש, דמי כרטיס, פתיחת

תיק הלוואה ועוד (חסכון משוער של ₪2,100 למשק בית)

כרטיס אשראי ללא עמלות: 0% עמלת המרת מט״ח, 0% המרת מט״ח בכרטיס, 0% עמלת העברת מט״ח, 0% המרת מט״ח בחשבון

חשבון מסחר בני״ע זרים בחינם: 10 פעולות קניה ומכירה כל חודש ללא עלות

הפיקדונות הגבוהים בישראל:

פיקדון חודשי 4%, פיקדון שנתי 4.5%

בנק הפועלים מציע לכם הזדמנות לפתוח חשבון בנק עם שלל יתרונות מותאמים אישית. תהנו משירות מקצועי ואישי עם גישה נוחה למגוון שירותים דיגיטליים מתקדמים, לצד ייעוץ פיננסי מומחה. מצטרפים חדשים ייהנו מהטבות מיוחדות כמו פטור מעמלות נבחרות לתקופה מוגבלת ותנאים אטרקטיביים להלוואות וחסכונות.

מצטרפים לבנק הפועלים ומקבלים:

פטור מעמלות ע"ש, פטור מדמי כרטיס, הטבות בעמלות ניירות ערך, פועלים PRO – שירות וייעוץ אישי

בנוסף מקבלים גם הצעה אחת לבחירה:

מענק בסך 1,250 ₪

או הלוואה ללא ריבית עד 40,000 ₪

פריסה נוחה עד 40 תשלומים

או פיקדון בריבית שנתית קבועה של 5.6%

עד 100,000 ₪ לתקופה של חצי שנה

בנק קטן יחסית אך בעל גישה צעירה וחדשנית. עמלות זולות מהממוצע, אפליקציה דיגיטלית מצוינת אך עם פחות פונקציונליות מבנקים אחרים. ממוקד במגזרי לקוחות ספציפיים כמו צעירים ודתיים.

מצטרפים לבנק יהב ומקבלים:

פטור מעמלת פעולה ע"י פקיד ועמלת פעולה בערוץ ישיר, פטור מעמלת השלמה למינימום, פטור עמלת הקצאת אשראי

הבנק הגדול והוותיק בישראל עם נוכחות נרחבת של סניפים ברחבי הארץ. מציע מגוון רחב של מוצרים ושירותים בנקאיים לכלל הלקוחות. בעל פלטפורמה דיגיטלית מתקדמת, אך עמלות גבוהות יחסית בתחומים מסוימים. דורג גבוה באיכות השירות ללקוחות עסקיים.

עם נוכחות סניפים משמעותית ומוצרים מגוונים לכלל הלקוחות. ידוע כבנק זול ואטרקטיבי מבחינת עמלות. איכות השירות טובה למגזר החרדי והמסורתי. מוערך פחות על המוצרים הדיגיטליים.

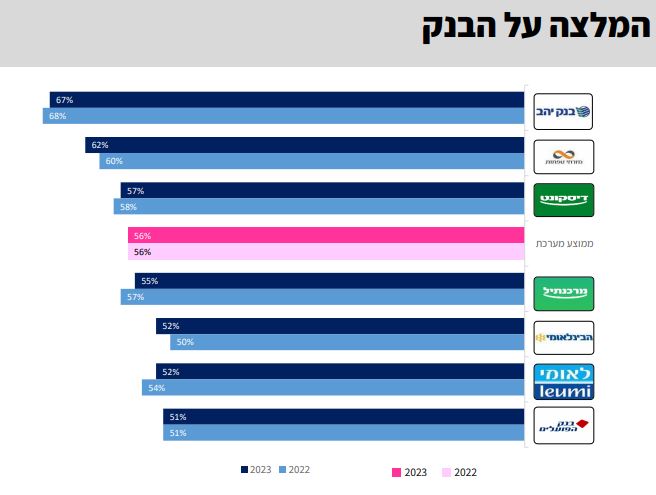

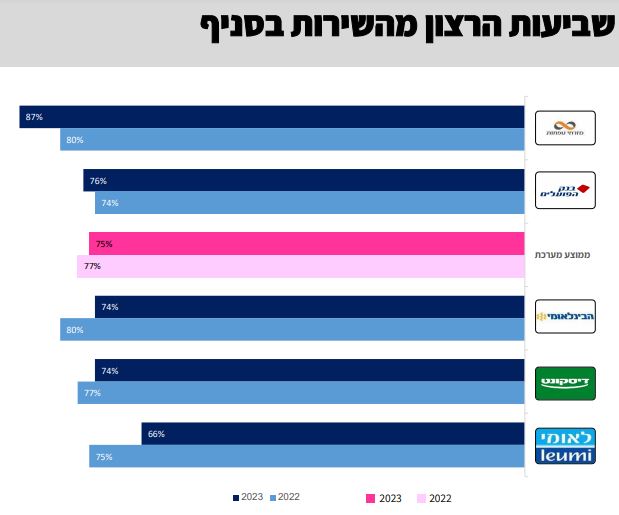

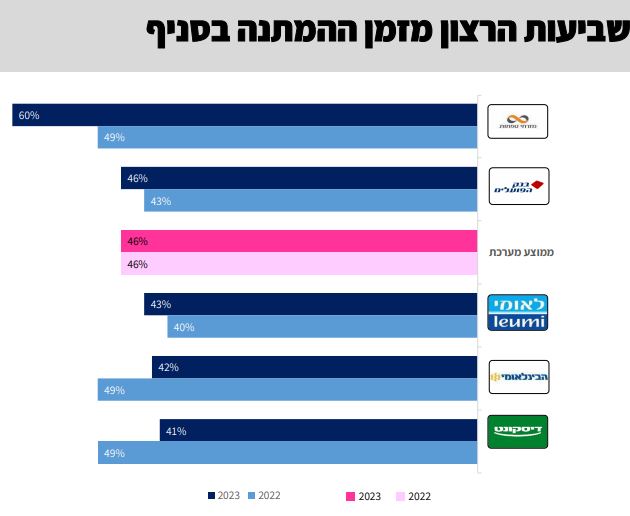

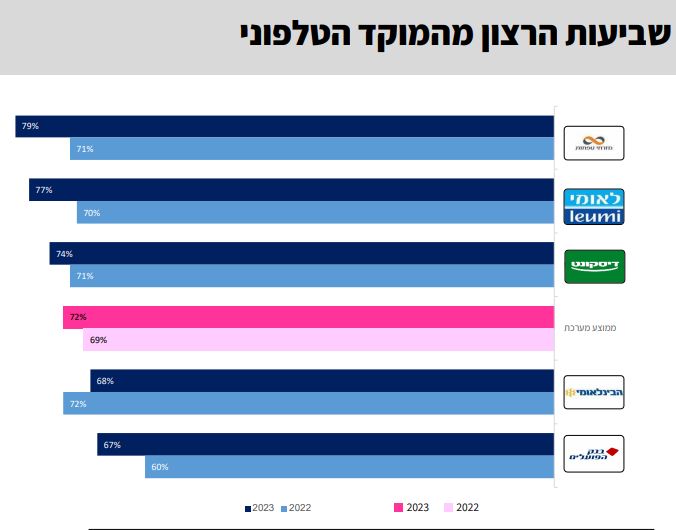

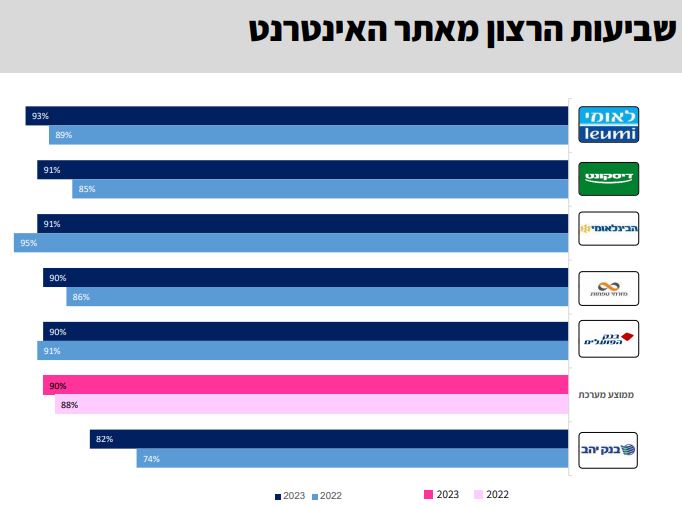

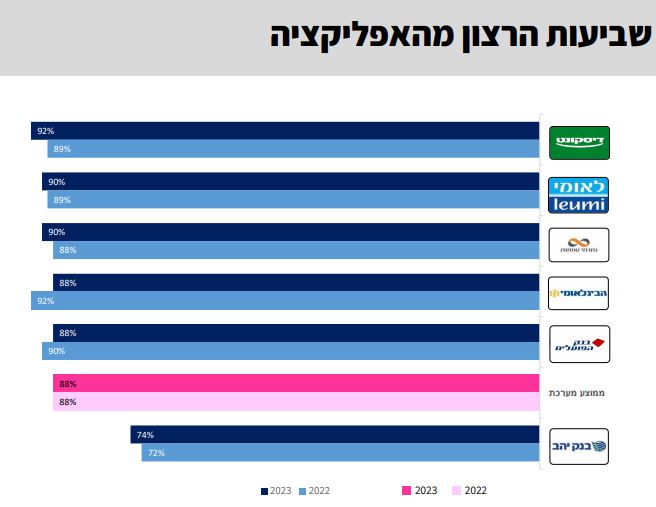

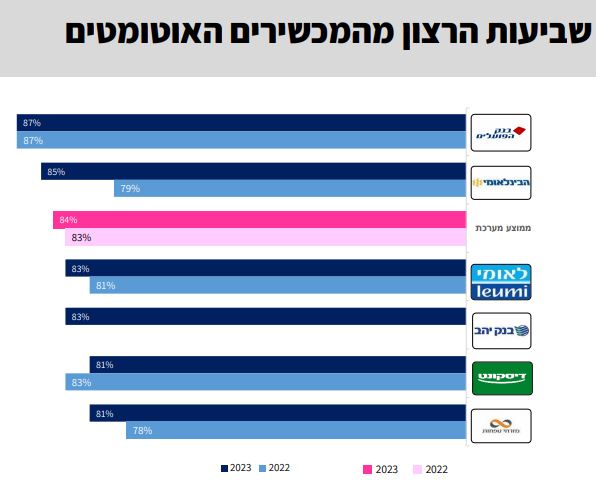

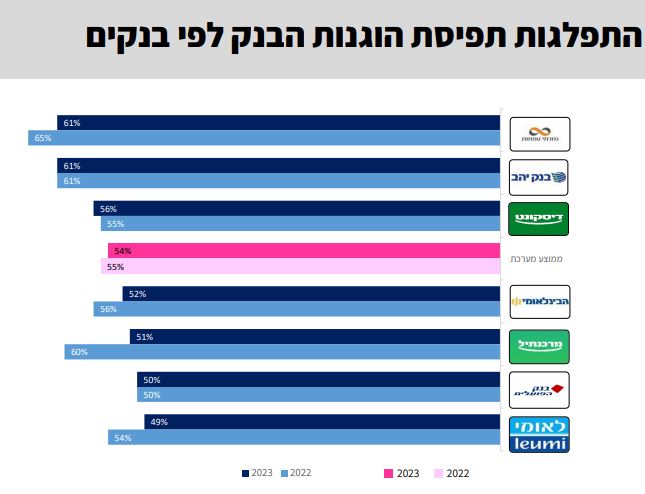

לאחר שקיבלתי לא מעט פניות של גולשים המתלבטים איזה בנק לבחור, החלטתי לערוך סקירה מקיפה שתסייע להם בבחירה נכונה. ראשית, ריכזתי נתונים על תעריפוני העמלות והריביות של כלל הבנקים הגדולים בישראל. בנוסף, בחנתי דירוגים ודוחות שונים (של בנק ישראל, בין היתר) בנוגע לאיכות השירות, זמינות הסניפים והממשקים הדיגיטליים של כל בנק. לאחר ניתוח מעמיק של כל הפרמטרים, הצלבתי את כל המידע וערכתי דירוג מסכם של הבנקים המשתלמים והמתאימים ביותר ללקוחות פרטיים. את הרשימה הזו בחרתי להציג למשתמשים באתר ולכלל הציבור, על מנת לסייע בתהליך קבלת ההחלטות הפיננסיות החשובות הללו.

ביסוד מסע בחירת בנק לדעתי מדובר ביישור היעדים הפיננסיים שלכם עם ההצעות של מוסדות בנקאיים שונים. צעד מכריע הוא להתבונן פנימה ולהבין את הצרכים הפיננסיים המדויקים שלכם. האם אתם מחפשים חשבון עם ריבית גובה על פקדונות, חשבון עם עמלות מינימליות (או חשבון ללא עמלות בכלל), או אולי מחפשים בנק שירות לקוחות אנושי יוצא דופן? שיקולים אלה הם מרכזיים.

לדעתי הסקר שוק משחק כאן תפקיד חיוני. התעמקות בבנקים השונים, השוואת מבנה העמלות שלהם, שיעורי הריבית ואפילו ההטבות שהם מציעים יכולים להאיר את הדרך לקבלת בחירה מושכלת. זה לא רק על אילו שירותים הבנק מספק, אלא איך שירותים אלה משתלבים עם ההרגלים שלכם והמטרות. יתר על כן, בעולם הדיגיטלי של היום, יכולות הבנקאות המקוונת עומדות כקריטריון משמעותי. הקלות של ניהול הכספים, העברת כספים (גם לחו"ל) תשלום חשבונות באינטרנט וכו', כל זה יכול לשנות את כללי המשחק, במיוחד בחיינו העמוסים ללא הרף. לכן, כשאתם מתלבטים לגבי איך לבחור בנק, אני מציע שתזכרו שמדובר בשילוב של מחקר מעמיק, הבנת האותיות הקטנות הקשורות לעמלות וחיובים, ולוודא שאתוס שירות הלקוחות של הבנק תואם את הציפיות שלכם.

עריכת בדיקה יסודית לפי נקודות אלה לפני בחירת הבנק, תסייע למצוא את המוסד הבנקאי המתאים ביותר לצרכיך האישיים.

לצאת למסע לפתיחת חשבון בנק בישראל אולי נראה מרתיע בהתחלה, אבל עם קצת הכוונה תגלו שזה פשוט יותר ממה שזה נראה. הצעד הראשון בהרפתקה זו כרוך באיסוף המסמכים החיוניים שתצטרכו. הכינו תעודת זהות או דרכון אם אתם תושבי חוץ, הוכחת כתובת (כגון חשבון חשמל עדכני) ופרטי תעסוקה או אימות סטטוס אם אתם סטודנטים, חיילים, מורים,רופאים, עו"ד וכו. מסמכים אלה מהווים את הבסיס לבקשתכם ומבטיחים שהבנק יוכל לאמת מי אתם ולעמוד בדרישות החוק.

לאחר שהמסמכים מסודרים, השלב הבא הוא למלא את טופס הבקשה. תהליך זה, אשר לעתים קרובות ניתן ליזום באינטרנט או בסניף, דורש תשומת לב לפרטים. תצטרכו לספק מידע אישי, לציין את סוג החשבון שתרצו לפתוח, ואולי תצטרכו לקבל החלטות לגבי הצטרפות לשירותים בנקאיים אחרים.

תהליך האימות מתבצע לאחר מכן, כאשר הבנק בודק את האותנטיות של המסמכים ואת המידע שסופק. זהו צעד קריטי גם עבורכם וגם עבור הבנק כדי לוודא שהכל תקין ושאתם זכאים לפתוח חשבון, סבלנות היא המפתח כאן כמו צעד זה עשוי לקחת כמה ימים.

אחרי האישור, יש להפקיד כספים לחשבון החדש, בנקים מסוימים עלולים לדרוש סכום מינימלי בהתאם למדיניות הבנק. הפקדה זו יכולה להתבצע לעתים קרובות באמצעות מזומן, המחאה, או העברה מחשבון אחר. לאחר אישור ההפקדה, מזל טוב פתחתם בהצלחה את חשבון הבנק וכעת תוכלו להתחיל לנהל את הכספים בקלות רבה יותר.

מעבר בין בנקים יכול להיראות כמו משימה מרתיעה, מלאה בניירת ומכשולים ביורוקרטיים אך לאחרונה בעקבות רפורמת מעבר בקליק של בנק ישראל, העניין נהיה פשוט יותר. בין אם זה בגלל חוסר שביעות רצון מהשירותים הנוכחיים, ריביות אטרקטיביות יותר, או פשוט שינוי בצרכים הפיננסיים, הסיבות לביצוע המעבר יכולות להיות רבות. שלב זה כרוך בשיקול זהיר של היתרונות שאתם עלולים להחמיץ.

לפני תחילת התהליך, מומלץ לתקשר את כוונותיכם לבנק הנוכחי. לעיתים, צעד זה יכול להוביל לכך שהבנק יציג הצעות חדשות כדי לשמר אתכם כלקוחות. אם ההחלטה על המעבר היא סופית, הצעד הראשון הוא לפתוח חשבון חדש בבנק החדש. זה כרוך במתן המסמכים הדרושים, אשר כוסו במסגרת תהליך פתיחת חשבון בנק. השלב הבא כרוך בהעברת כספים מהחשבון הישן לחשבון החדש, תהליך שפשוט עם שירותי בנקאות מקוונים.

לא פחות חשוב הוא העברת תשלומים אוטומטיים (קבע). למשל ארנונה, חשמל, מנויים ותשלומים חוזרים אחרים. חשוב לוודא שהם מוגדרים בחשבון הבנק החדש שלכם כדי למנוע תשלומים שהוחמצו. לבסוף, סגירה רשמית של החשבון הישן היא מומלצת. כך נמנעים דמי ניהול או חיובי הפתעה בחשבון שנחשב לא פעיל. בהשלמת שלבים אלה, המעבר יכול להיות חלק ולמצב בו תוכלו לנצל את מלוא היתרונות של שיעורי ריבית או שירותים טובים יותר שהבנק החדש מציע.

סדרי העדיפויות וההעדפות של כל אחד שונים; לכן, מה שעובד עבור אחד לא יכול להתאים לאחר. גישה מקובלת כוללת התחשבות הן בהמלצות אישיות והן במחקר שוק מקיף.

בקשת עצה מחברים ובני משפחה היא נקודת התחלה מצוינת. הם יכולים לספק תובנות המבוססות על החוויות האישיות שלהם, תוך התמקדות בהיבטים כגון שירות לקוחות, עמלות ושביעות הרצון הכוללת. עם זאת, תזכרו כי הצרכים הפיננסיים שלהם עשויים להיות שונים למדי משלכם, אז להשתמש בעצה שלהם כעצה ולא פתרון סופי.

גם ביקורות ודירוגים בקבוצות פיננסיות או פורומים הפכו למשאב חיוני לתצוגה הוליסטית יותר. אתרי אינטרנט ופורומים מציעים שפע של מידע על הבנקים השונים, מלוקט ממגוון רחב של לקוחות. כאן תוכלו ללמוד על נקודות החוזק והחולשה של בנקים שונים מנקודות מבט מגוונות, מה שיכול לסייע משמעותית בקבלת החלטה מושכלת.

בנוסף, ביקור אישי בסניפי הבנקים מעניק לכם חוויה ממקור ראשון של השירות והאווירה שלהם. אנשים מסוימים מעדיפים גישה דיגיטלית יותר בפעילות בנקאית, בעוד שאחרים עשויים לתעדף גישה מעשית; הידיעה היכן אתם עומדים על הספקטרום הזה יכולה להנחות את הבחירה שלכם.

לבסוף, אם עדיין לא הגעתם להחלטה, התייעצות עם יועץ פיננסי יכולה לספק נקודת מבט מקצועית, במיוחד אם הצרכים הפיננסיים שלכם מורכבים. הם יכולים להציע אפשרויות בנקאיות שתואמות באופן הדוק את היעדים הפיננסיים שלכם. חמושים בשילוב של תובנות אישיות, מחקר עצמאי וייעוץ מקצועי, תוכלו להגיע להחלטה המתאימה ביותר למצב הפיננסי שלכם.

לסיכום, קשה לקבוע חד משמעית האם יש בנק אחד שהוא המומלץ ביותר בישראל לכלל הלקוחות. זאת מכיוון שהבחירה תלויה במגוון צרכים ייחודיים של כל לקוח – תעריפים ספציפיים, סוג המוצרים הדרושים, חשיבות הנוחות הדיגיטלית, איכות השירות המצופה ועוד. עם זאת, ברור שישנם מספר בנקים מובילים שבולטים בהיבטים מסוימים ורבים יתלבטו ביניהם.

ההמלצה המרכזית היא לבחון היטב את צרכיך הספציפיים, להשוות ולא להסס מלנצל שירותי ייעוץ מקצועיים שיסייעו לכם למצוא את הבנק המשתלם והמתאים ביותר עבורכם.

מצטרפים לדיסקונט ומקבלים:

פטור מעמלות עו"ש, פטור מדמי כרטיס אשראי והלוואה עד 60,000 ש"ח בריבית 0.5%-P.

בנוסף מקבלים גם הטבת אקסטרה לבחירה:

או הלוואה ללא ריבית

או פיקדון בריבית מנצחת

או פטור מדמי ניהול ני"ע

מבטיחים בלי ספאם

תקנון | מדיניות פרטיות | תנאי שימוש | צור קשר

>>> לכל הפוסטים

אתר "זיק – כלכלה בקליק" מהווה אתר תוכן בלבד וכל המובא בו הינו בגדר תוכן אינפורמטיבי ואינו מהווה ייעוץ מכל סוג שהוא – פנסיוני, משכנתאות, ביטוחי, ייעוץ פיננסי כזה או אחר. מפעיל האתר, אינו מורשה לפי חוק הסדרת העיסוק בייעוץ השקעות, בשיווק השקעות ובניהול תיקי השקעות, תשנ"ה-1995, ולפי חוק ניירות ערך תשכ"ח-1968, וכל מידע פרסומי שנמסר וכן כל מידע שיימסר לגבי אפשרות השקעה במסגרת הפרסומים באתר לא יהווה ייעוץ השקעות או שיווק השקעות כהגדרתם בחוק.

זיק – כלכלה בקליק מספק קבצים לניהול תקציב למטרות מידע בלבד, קבצים אלו לא נועדו להחליף ייעוץ פיננסי מקצועי מוסמך המכיר את המצב הכלכלי האישי שלך. במידה והינכם זקוקים לייעוץ מקצועי, פנו לקבלת עזרה בתשלום מיועץ מקצועי באזור מגוריכם. שימוש מסחרי מכל סוג שהוא בחומרים הכלולים באתר זה אסור בהחלט אלא ברשות מפורשת בכתב ממנהלי האתר.

גילוי נאות – אנו עשויים לקבל עמלות תמורת הפניית משתמשים עבור חלק מהמוצרים המוזכרים באתר. הדעות הן של המחבר בלבד. תוכן זה לא סופק על ידי, נבדק או אושר על ידי אף מפרסם, אלא אם צוין אחרת.